|

近日,“女子到银行存10万现金被问钱来源”冲上热搜第一。据媒体报道,江西一女子在某社交平台上发文称,带着10万现金去银行办定期,结果从袋子里拿出现金后,银行工作人员忽然问她,要存多少钱?钱从哪里来? 据该行工作人员称,这是银行规定,只要超过1万元现金存款就要问清楚钱的来源。

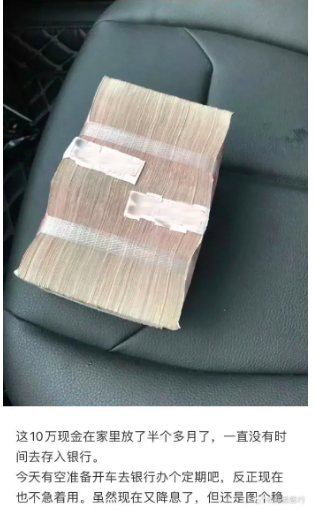

超过1万元现金存款就要问清来源?多数银行表示人民币存款只需带本人身份证、银行卡前往网点办理,也有银行表示个别地区需要了解现金来源。 银行执行标准不一 个别地区需要了解现金来源 据媒体报道,江西一女子在某社交平台上发文称,带着10万现金去银行办定期,结果从袋子里拿出现金后,银行工作人员忽然问她,“要存多少钱?这钱是从哪里来的?” 女子认为资金来源涉及个人隐私,“心想你管我钱哪里来的,直接按我说的办理了不就完了吗?搞得这钱是我偷来抢来的一样。但我顿时整理了情绪,问工作人员,你问这个干吗?之前存现金也没有工作人员问过啊。” 工作人员回应称,这是银行的规定,每个存钱的客户只要超过1万元现金的就要问清楚钱的来源。 在热搜评论区,不少网友表示理解,“柜员也是按流程办事”“问一下,又不是不让你存”“怕你被电信诈骗了,都是为你好”;也有网友感到不适,“不仅是存款,现在开个户都跟防什么一样,感觉很不好受”;一些网友提出了质疑,“即使这些钱来路不正,储户会自己说是违法所得吗?” 事实上,去年浙江湖州一位女士发视频称,自己去银行存5万元现金,被要求提供收入证明等材料,也曾引发网络热议。 那么,存大额现金到底要不要回答资金来源?登记资金来源究竟是不是无意义的,银行如何考量?有何依据? 据央广网记者咨询北京的招商银行、中国农业银行、中国工商银行等多家银行支行,多数银行表示人民币存款只需带本人身份证、银行卡前往网点办理。 招商银行工作人员表示,若存10万元及以上现金,直接到银行柜台办理存款业务即可;若存20万元以上现金,则会询问现金来源,但暂时无需提供相关证明。 中国工商银行工作人员称,目前在该银行北京地区存10万元及以上现金,暂时没有询问现金来源、出具相关证明等要求。“没有任何要求,带身份证、银行卡和钱来就行。” “没有(规定)一个具体金额,只是简单了解一下。”中国农业银行工作人员称,“不用出具什么证明,能说清楚(现金来源)就行,有些人可能说不清楚,根本不知道这钱怎么来的,这种情况我们就会再详细去问。” 据每日经济新闻,中国银行客服表示不分地区,人民币存款只需带本人身份证、银行卡前往网点办理。 “什么数额都不需要提供资金来源,带着身份证和卡到柜面办理即可。”建设银行北京朝阳区一支行客户经理说道。 不过,建行客服表示,有些网点因为风险审核需要,会简单了解一下用途。 农业银行、平安银行客服则表示小于5万直接存就可以,大于5万(含5万),只需留存身份证信息备查。 中信银行北京市朝阳区一网点工作人员爽快答道,“不需要,直接存就行。” 同样地处朝阳区的邮储银行,其工作人员也给出了相同的答案“不需要”,并不忘补充,“网上的东西别信。” 值得注意的是,也有银行表示个别地区需要了解现金来源。 “根据银发〔2020〕105号规定,河北省、浙江省(含宁波市)、深圳市,陆续执行大额现金存款需要了解现金来源的政策。其他地方目前不要求提供资金来源,但5万以上需出示身份证件。”工商银行电话客服如是说道。 大额如何定义?该客服进一步解释,河北省10万元以上,深圳市20万元以上,浙江省(含宁波市)是30万元以上,需要了解现金来源的政策。具体提供什么资料,建议提前与网点联系核实。 那么,类似“即使这些钱来路不正,储户会自己说是违法所得吗?”的质疑究竟有没有道理?了解资金来源究竟是不是无意义的事? 深圳某支行工作人员进一步解释了核实现金来源的过程,“填个单子,实打实地写就行。但是如果你很频繁,应该也会要求进一步提供(材料)。” 监管曾下发过相关通知 银发〔2020〕105号是什么规定?据央行官网信息,2020年06月09日,中国人民银行下发了关于开展大额现金管理试点的通知。通知表示,为构建和谐流通环境,降低社会现金流通总成本并防控风险,有必要强化大额现金管理提高现金服务水平,加强公众大额用现引导。鉴于各地经济金融情况各异,部分地区先行先试是当前形势下推进大额现金管理的有效路径,有助于在控制风险的前提下验证最佳的操作方案,逐步推广合理用现理念,为建立大额现金管理长效机制奠定基础。试点为期2年,先在河北省开展,再推广至浙江省、深圳市,辖区内国有商业银行、股份制商业银行、邮政储蓄银行于2021年6月底前落地实施。 根据通知,2021年7月至2022年初为评估总结阶段。试点行评估上报本地试点情况,人民银行总行组织开展第三方评估。 通知发布后,试点地区央行分支机构陆续下发细则,落实具体方案。 值得注意的是,2022年1月底,央行、原银保监会、证监会等三部门联合印发了《金融机构客户尽职调查和客户身份资料及交易记录保存管理办法》(以下简称《办法》),并计划于2022年3月1日起施行。《办法》提到,商业银行、农村合作银行、农村信用合作社、村镇银行等金融机构为自然人客户办理人民币单笔5万元以上或者外币等值1万美元以上现金存取业务的,应当识别并核实客户身份,了解并登记资金的来源或者用途。 不过,不久之后,三部门在2022年2月21日发布公告称,原定2022年3月1日起施行的《办法》因技术原因暂缓施行,相关业务按原规定办理。 询问资金来源是侵犯隐私还是职责所在? 针对大额存款时被要求提供证明一事,北京中银律师事务所高级合伙人刘晓宇表示,在2022年2月以后,已暂缓施行“客户存款金额达到一定额度,就要提供资金来源等信息”的规定。 目前,客户的风险等级是衡量银行柜员是否需要了解客户信息的标准,风险等级越高,银行需要向客户了解的信息就越多,反之则需要了解的信息可能越少。 刘晓宇认为,询问客户这些资金信息,最主要的目的是对客户的身份进行识别,进行客户的尽职调查,并按照风险等级采取相应的反洗钱措施,这样有助于提高反洗钱的效率,满足反洗钱的需要,维护金融安全。 对于银行柜员可以核实客户的信息范围,可以溯源至2022年1月份央行、银保监会和证监会联合发布的《金融机构客户尽职调查和客户身份资料及交易记录保存管理办法》。该《办法》原定于2022年3月1日实施,其中第十条有明确规定,商业银行、农村合作银行、农村信用合作社、村镇银行等金融机构为自然人客户办理人民币单笔5万元以上或者外币等值1万美元以上现金存取业务的,应当识别并核实客户身份,了解并登记资金的来源或者用途。 但在2022年2月21日时,央行、银保监会和证监会再次发布公告,称因技术原因暂缓实施该《办法》,相关业务按原规定办理。 原规定是指2007年出台的《金融机构客户身份识别和客户身份资料及交易记录保存管理办法》,这其中并没有对此类客户资金来源及用途的规定。 刘晓宇表示,目前,我们遵循原规定的内容。原规定要求核实自然人客户的姓名、性别、国籍、职业、住所地、工作单位、地址、联系方法、身份证件或者是身份证明文件等。对于法人或者其他组织、个体工商户也是作简单要求,比如名称、住所、经营范围、组织机构代码、税务登记号码、营业执照等。 此外,它还有一个规定,对于高风险客户或者高风险账户的持有人,金融机构应当了解资金来源、资金用途、经济状况或者经营状况等信息,以加强对金融交易活动的监测分析。 刘晓宇称,不能笼统地说客户的存款金额越大,就应该了解更多信息,只能说原则上大概率是这样。对于了解客户的信息范围,这个标准其实取决于客户的风险等级,风险等级越高,银行需要向客户了解的信息就越多,反之则需要了解的信息可能越少。 所以一般来说,金融机构是按照客户本身的特点、账户属性,同时考虑地域、业务、行业等划分相应的风险等级,并且在这个基础上进行适时调整。 如果是高风险的客户,银行柜员进行相关信息的询问,完全符合目前的监管要求。但在一般情况下,如果银行内部没有掌握确切的客户风险等级,无权询问客户的相关信息。如果询问,确实违反目前的监管准则。 (微信公众号“财智头条”综合自:北京青年报、央广网、澎湃新闻、每日经济新闻等) 编辑:白静 校对:风华 审核:龚紫陌 |

京公网安备 11010102002228号

京公网安备 11010102002228号